Quanto dinheiro você deve tentar economizar? Isso depende principalmente do nível do seu salário, mas um bom ponto de partida é de 15 a 20% do seu salário anual. Se você puder economizar apenas 10% de sua renda anual, tudo bem, desde que você economize parte dela.

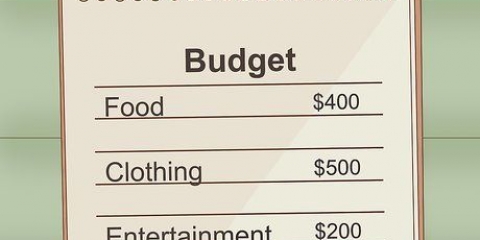

As despesas fixas permanecem as mesmas a cada mês, como hipoteca ou aluguel, prazo de pagamento da dívida, prêmios de seguro e assim por diante. Some todas as despesas fixas. As despesas variáveis incluem despesas que são necessárias, mas das quais você pode determinar quanto dinheiro você gasta, como mantimentos e despesas domésticas, roupas, gás, água, eletricidade, etc. Some todas as despesas variáveis. Despesas gratuitas não são necessárias para o seu sustento. Trata-se, por exemplo, de despesas no seu tempo livre, como ir ao cinema, viagens e compras por impulso. Se a relação entre suas despesas e receitas estiver desequilibrada e você gastar mais dinheiro do que ganha, gaste menos ou nenhum dinheiro em coisas que se enquadram nessa categoria. Some todas as despesas gratuitas.

Fique de olho quando você usa seu cartão de crédito ou débito. Você sabia que as pessoas que usam cartão de crédito ou débito costumam gastar mais dinheiro do que as pessoas que pagam em dinheiro?? A razão para isso é que o dinheiro parece `mais real` e, portanto, dói mais do que um cartão de crédito ou débito. Então tente trazer apenas dinheiro e veja se você gasta menos dinheiro. Veja quanto dinheiro você gasta em comer fora, no café para viagem que você recebe pela manhã, em assistir filmes no cinema e outros custos que você pode economizar. Muitas pessoas precisam desesperadamente de sua xícara de café para viagem pela manhã, mesmo que haja uma máquina de café no trabalho. Se tomar uma chávena de café por 3,50€ por dia, chega a cerca de 900€ por ano. Pense no que você poderia fazer com € 900. Comece com a discussão difícil onde você poderia economizar dinheiro ou onde você não poderia gastar dinheiro. Esteja você tendo essa conversa com um parceiro ou consigo mesmo, tente ser honesto, sincero e compreensivo. Ninguém gosta de gastar menos dinheiro e economizar, mesmo que realmente precise.

Tente trabalhar com um orçamento por um ano para determinar se isso faz diferença para suas finanças. Se você foi rigoroso com seu orçamento por um ano e ainda não conseguiu economizar dinheiro de forma alguma, sinta-se à vontade para reavaliar seu orçamento. Você não vai se decepcionar.

Quais dívidas você paga primeiro?? Dívidas com juros altos ou com juros baixos? Lidar com dívidas com juros baixos e pagar certas dívidas na íntegra também é conhecido como o `método bola de neve`. Pagar dívidas com juros altos primeiro é chamado de `método da avalanche`. Se você está altamente motivado para pagar suas dívidas, escolha o método avalanche. Devido à dívida com juros altos, o valor dos juros compostos pode rapidamente se tornar muito alto, o que acaba tornando essa abordagem mais barata. No entanto, se você precisar de ajuda para se motivar, pode usar o método bola de neve, mesmo que isso signifique que você acabará pagando mais. Se você está lutando para manter a cabeça acima da água, também pode considerar a consolidação de dívidas. Isso é fundir suas dívidas com uma instituição financeira. Pense nisso como um adiamento de suas dívidas. Você paga seus empréstimos antigos com um novo empréstimo, por assim dizer. Em quase todos os casos, isso é mais caro a longo prazo, mas devido ao prazo mais longo do novo empréstimo, seus custos mensais diminuem.

Prepare um orçamento

Definir um orçamento é importante para que você possa cumprir suas obrigações financeiras, administrar seu dinheiro e manter suas finanças sob controle tanto em casa quanto no trabalho. Você precisa saber para onde está indo seu dinheiro e reservar o suficiente para pagar suas contas mensais. É importante registrar e contabilizar cada despesa, para que você saiba em que pode estar gastando muito dinheiro e onde pode economizar. Dessa forma, você pode pagar as contas mais importantes no final do mês.

Degraus

Método 1 de 2: prepare um orçamento

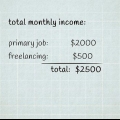

1. Determine o valor do lucro líquido que você recebe. A renda líquida é o valor que você recebe do seu empregador após a dedução de impostos e contribuições. Adicione também receitas de outras fontes, se as tiver, como gorjetas, bônus mensais, dividendos, juros, etc.

- O que você faz se sua renda continuar mudando? Então você realmente tem que fazer um cálculo inverso. Primeiro, registre as despesas necessárias e importantes que você tem, bem como as despesas relacionadas ao seu estilo de vida. Do seu salário, pague todas as necessidades necessárias primeiro, seguidas pelas principais despesas e despesas de estilo de vida. O dinheiro que você deixou pode ser colocado em uma conta bancária para emergências ou em uma conta poupança.

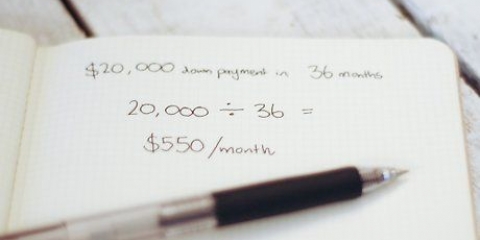

2. Subtraia sua meta de economia estabelecida de sua renda líquida mensal. O ideal é que você tenha esse valor transferido para sua conta poupança automaticamente para que você nem fique tentado a obtê-lo. Se você nunca vê, você não vai perder. Ao economizar dinheiro, você pode antecipar emergências e pode reservar um dinheiro extra para sua aposentadoria.

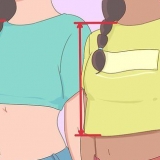

3. Organize suas despesas mensais em três categorias separadas, ou seja, despesas fixas, despesas variáveis e despesas gratuitas.

4. Subtraia o valor total das despesas de sua renda mensal. Se você gasta menos no total do que arrecada, então está administrando bem seu dinheiro e deve continuar a fazê-lo. No entanto, se você gastar mais do que arrecada, estará sem sorte financeiramente e precisará priorizar seus gastos.

5. Observe suas despesas variáveis e gratuitas se achar que seu orçamento está apertado. Visualize seus extratos bancários ou a visão geral da transação via internet banking para ver em que você gasta seu dinheiro. Você também pode se registrar on-line para um livro digital de limpeza ou ver se seu banco oferece esse serviço. Dessa forma, você pode mapear quais de suas despesas não são absolutamente necessárias.

6. Veja quanto dinheiro resta da sua renda depois de subtrair as despesas. Este é o único valor que você pode gastar livremente se seu objetivo é sair das dívidas. Se você recebe seu salário semanalmente, certifique-se de ter dinheiro suficiente para pagar suas contas mensais. Nunca use o dinheiro que você precisa para suas despesas mensais para outras coisas. Essa maneira de reservar dinheiro evita que você tenha dificuldades para fazer face às despesas e aguardar ansiosamente o dia em que seu salário será pago todos os meses.

7. Revise seu orçamento no final de cada mês para garantir que você permaneça no caminho certo. Compare as despesas que você realmente fez com as despesas planejadas. Se houver diferenças óbvias, talvez seja necessário ajustar suas despesas gratuitas. Com o tempo, você só poderia fazer essa comparação trimestralmente.

Método 2 de 2: Atenha-se ao orçamento

1. Procure ajuda de tecnologia. Se você ainda é antiquado e gosta de manter um livro-caixa de papel, tudo bem. Mas lembre-se de que com as novas tecnologias é mais fácil do que nunca acompanhar suas despesas atuais e com softwares mais complicados. Muitos bancos oferecem o chamado livro doméstico digital, com o qual você pode mapear suas despesas e elaborar orçamentos. Existem também vários sites e aplicativos que oferecem um serviço semelhante, como AFAS Personal, eyeWally e CashFlow Online.

2. Não desista no primeiro fracasso. Manter um orçamento é como fazer dieta. Muitas pessoas começam com grandes planos. Então, quando eles não veem nenhum resultado em dois meses ou quando começam a ficar entediados, eles jogam as mãos no ar e param. Eles dizem a si mesmos que não vale a pena todo esse esforço. Não desista até que você tenha entrado na luta. Prepare-se reconhecendo que configurar e trabalhar com um orçamento é demorado e requer algum esforço.

3. Coloque dinheiro em um buffer de emergência. Não, um buffer de emergência não é o mesmo que economia. Um buffer de emergência contém de 6 a 12 meses de dinheiro que você precisa para suas despesas e que você reservou para - você adivinhou - uma emergência. E se você perder o emprego? E se você tiver que lidar com altos custos médicos que não são reembolsados pelo seguro?? Muitas emergências podem potencialmente fazer você quebrar. É melhor estar preparado para isso. Isso fará a diferença no seu orçamento.

4. Gaste sua restituição de impostos com sabedoria. Se você se qualificar para um reembolso de impostos, pode ser um grande ganho inesperado para você. Imagine receber mil ou dois mil euros sem realmente esperar. No entanto, pode ser difícil descobrir em que gastar esse potencial inesperado, especialmente se você mal consegue manter a cabeça acima da água. Pense em colocar o dinheiro em sua reserva de emergência ou em sua conta poupança em vez de gastá-lo em uma nova TV de tela plana.

5. Pague suas dívidas devagar, mas com segurança. De acordo com o Debt Monitor 2013 do Council for Legal Aid, o montante médio de uma dívida nos Países Baixos é de 38.000 euros. Isso é muito dinheiro - muito dinheiro que você deve a outra pessoa. Se você paga sua dívida todo mês com sua renda, isso é ótimo. Mas se você for como muita gente, pode ter problemas para cumprir as parcelas mensais. Isso significa que você tem que abordar as coisas muito mais estrategicamente.

Pontas

- Tente gastar menos dinheiro. Não gaste dinheiro desnecessário em, por exemplo, jantares em restaurantes ou entretenimento caro. Pense em usar transporte público em vez de possuir um carro. Use cupons de desconto, compre produtos de marca própria ou sem marca e evite compras por impulso. Acima de tudo, não crie novas dívidas. Não use mais cartões de crédito e pague apenas com seu cartão de débito.

- Crie um orçamento que lhe permita reduzir as suas dívidas. Organize suas despesas essenciais, como despesas de estadia e médicas, e despesas de lazer, como entretenimento e férias.

Artigos sobre o tópico "Prepare um orçamento"

Оцените, пожалуйста статью

Popular